| ¿Cómo usar el RSI para operar en la bolsa?

¿Qué es el RSI? RSI viene de las siglas de "Relative Strength Index" que significa "Indice de fuerza relativa". RSI es un indicador técnico de momentum cuya función es comparar la magnitud de las alzas recientes con las bajas recientes en un intento de determinar si el activo en cuestión está sobrecomprado o sobrevendido . Fue creado en el año de 1978 por el analista técnico J. Welles Wilder. ¿Cómo se calcula? Primero se calculan el promedio de las magnitudes de alza en las sesiones de alza (PA), y el promedio de las magnitudes de baja (PB) en los días de baja, en el periodo seleccionado que normalmente son 14 sesiones.

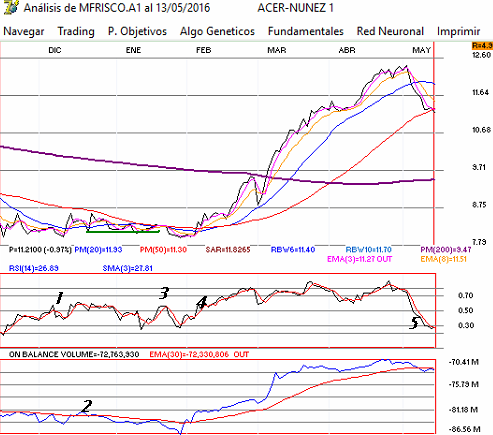

Con esta fórmula se establece un rango entre 0 y 100. Ya con el rango, normalmente se considera que un activo está sobrecomprado cuando está arriba de 70, y está sobrevendido cuando se encuentra por debajo del nivel de 30. ¿Cómo utilizar el RSI al momento de operar? El uso más común del RSI es buscar niveles de sobrecompra o sobreventa para esperar un movimiento en contra de la tendencia de corto plazo, pero un activo puede durar mucho tiempo en sobrecompra o sobreventa; por eso será conveniente tomar la señal de compra cuando salga de sobreventa (suba del nivel de 30), y de venta cuando salga de sobrecompra (baje del nivel de 70) Otro uso del RSI es buscar divergencias entre el oscilador y los precios. Dado que el RSI compara magnitudes de alzas contra magnitudes de bajas, se pueden usar los cruces de niveles para operar. Un cruce por encima del nivel de 30 nos podría alertar que quizá el activo ya hizo piso. Se podría operar una entrada con un stop en el mínimo marcado. Un cruce hacia arriba del nivel de 50 nos indica que las alzas promedio ya están superando a las bajas promedio, y si la emisora se ha comportado lateral, podría ser indicador de que ya está despegando al alza. Es conveniente usar el RSI con otro indicador técnico No es conveniente usar el RSI como un único indicador para operar nuestras entradas y salidas. Es conveniente utilizarlo con al menos otro indicador. En esta ejemplo vemos como se puede usar el RSI con el indicador OBV (On Balance Volume) a) Sería posición larga cuando el RSI se coloque arriba del nivel de 50 (Los avances ganando mercado a los retrocesos), y que el OBV supere su EMA de 8 días (lo que significa que ha habido acumulación en lugar de distribución). b) Sería posición corta cuando el RSI se coloque debajo del nivel de 50 (Los retrocesos ganando mercado a los avances), y que el OBV esté debajo de su EMA de 8 días (lo que significa que ha habido distribución en lugar de acumulación). La siguiente gráfica muestra un ejemplo de entrada larga en MFrisco usando la técnica indicada:

2. RSI mayor a 50 y OVB mayor que su ema(30). Se toma la entrada, pero se aplicaría el stop 3. RSI mayor a 50, pero OBV menor que su ema(30). No hay entrada. 4. RSI mayor a 50 y OVB mayor que su ema(30). Se toma la entrada, que ahora si corre en nuestro favor. 5. Tomamos utilidad cuando RSI baja de 50 (Ya perdió fuerza el movimiento)

|

Divergencias. | Técnica de osciladores

Osciladores en el trading

Invirtiendo en la bolsa, divisas y fondos